2018年底美联储转鸽之后,市场上唱空美元的声音就多了起来。但有一个令人尴尬的事实是,近几个月美元指数非但没有出现预期中的暴跌,甚至还颇有点震荡上行的态势。

作为“空军”的中坚力量,摩根士丹利在近日发表的汇率研究报告中进一步加码看空美元,直言当前全球市场的复苏将会压制波动率抬头,有利于新兴市场货币和商品走强,进而带动美元走弱。而触发美元走弱的关键要素正是其近似无解的债务水平。风险偏好开始“带节奏”摩根士丹利指出,目前全球外汇市场的波动性已经下降到了2014年8月以来的新低,这也使得一系列高收益货币的夏普比率显著升高,新兴市场货币在今年一季度大都交出了漂亮的答卷。

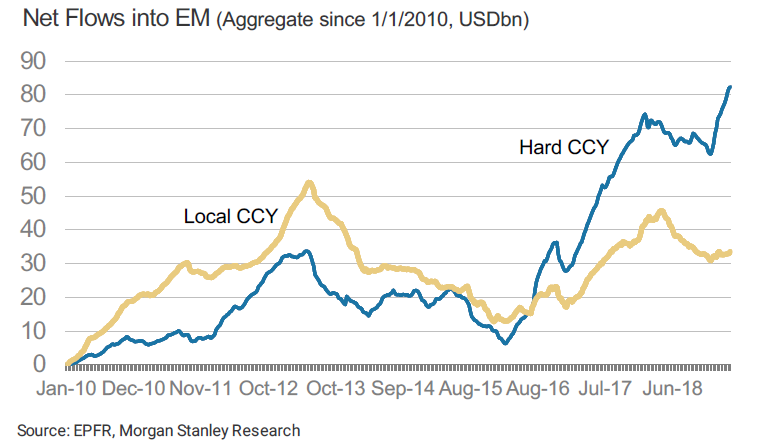

更为值得关注的是,这一波新兴市场货币的上涨背后的主要原因是硬通货(强势货币)的流入。摩根士丹利认为本轮新兴货币升值周期进入末尾的标志是汇率驱动因素从强势货币向本币切换。

(硬通货入场推升新兴市场货币上涨,来源:摩根士丹利、EPFR)

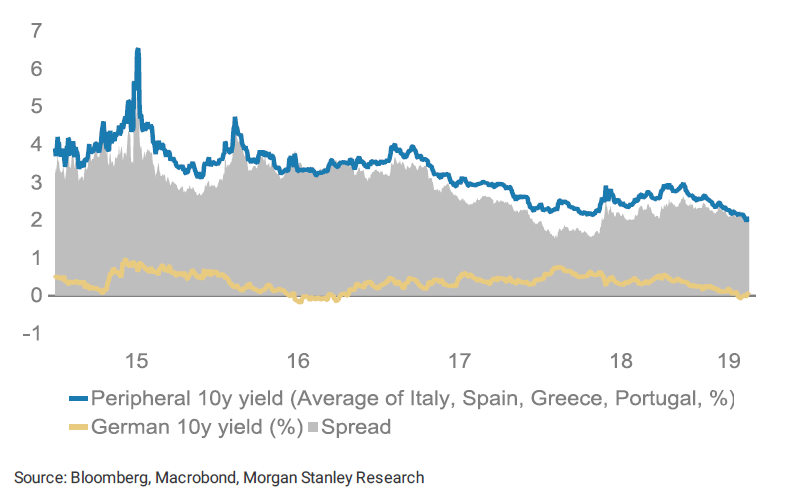

与此同时,欧洲债券市场上也呈现出了类似的走势。目前的德国-希腊国债利差已经创下了2006年以来的新低。

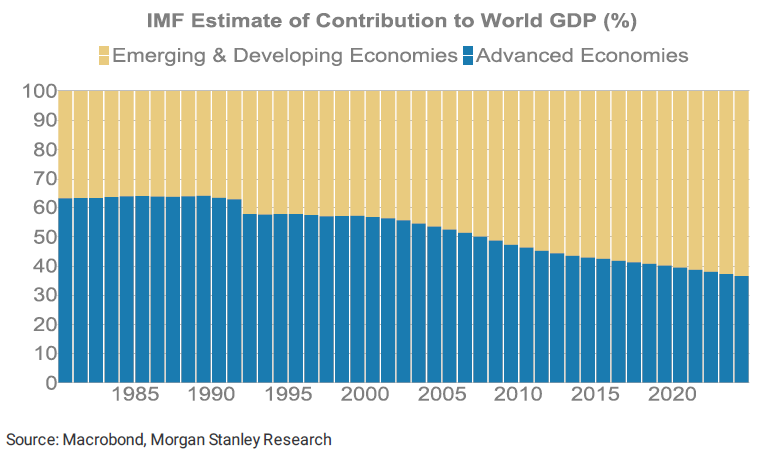

(德国十年期国债与西意葡系等边缘债券收益率对比,来源:摩根士丹利、Marcobond、彭博)市场的风口已经切换摩根士丹利指出,资本市场的投资者“调仓”的理由也很简单:押注未来。他们的投资逻辑就是新兴市场将会占到全球经济增长更大的份额。

(新兴市场逐渐成为全球经济增长的“基本盘”,来源:摩根士丹利、Marcobond)

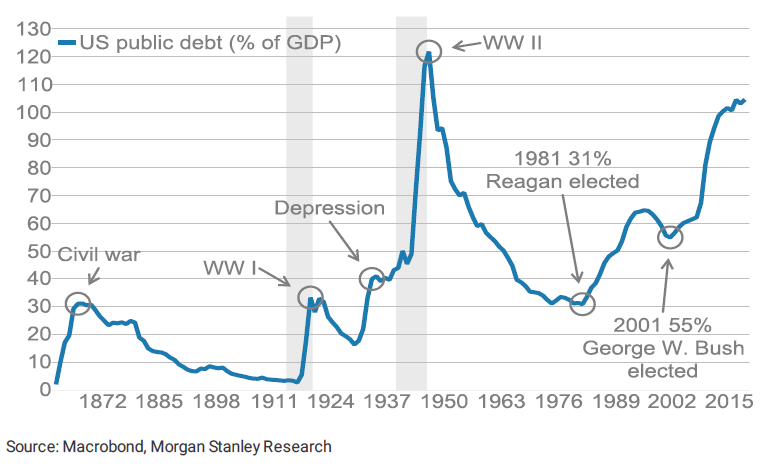

摩根士丹利预测,2019年的外汇市场将会逆向重演2018年的行情,简而言之,就是“弱美元、强世界”的形态。美元需要“抢救一下”摩根士丹利预测,2018年美国国内减税和就业市场对于经济的推动力将会在2019年三季度消耗殆尽,届时同时高达22万亿美元的公共债务(美国国会预算办公室预测未来五年每年还要新增1万亿美元)将成为突出的问题。

(美国公共债务已经达到GDP的100%,来源:摩根士丹利、Marcobond)

摩根士丹利认为,为了应对滚雪球一样壮大的公共债务,美国可以考虑的应对策略有提供更有吸引力的收益率、提高外国美元储备,或者通过美联储的资产负债表将负债货币化。

然而,吸引更多资本流入(回流)美国的先决条件是美国能给出更高的收益率或者世界其他国家外储(美元储备)显著上升。这一点在全球经济增速放缓以及美国采取手段刻意针对贸易顺差国的背景下很难实现。

同时,2018年美国能够顺利负担债务成本上行的一个重要原因是2017年底通过的财政刺激政策带来的利好,但随着这一利好在2019年出现转折,美国可能难以支持提高收益率引起的代价。

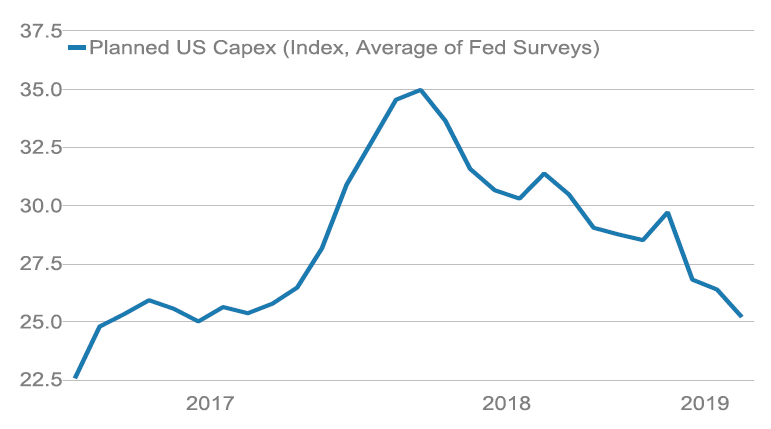

从另一个角度来看,更高的生产力往往能抵消借贷成本的上升。但对于美国这样的经济体,要实现生产力的大幅增长背后往往意味着巨额投资,但现实情况是美国目前的资本支出正在走下坡路。

(美国资本投资计划正在不断缩水,来源:摩根士丹利、Marcobond)

摩根士丹利认为,面对持续上升的债务水平,留给美国的最后一个选择是:重启宽松的货币政策。然而即使是这样,美元受到伤害的同时仍然没有解决问题。一方面宽松的货币政策势必会引起债务水平进一步提高的风险,此外印出的美元也会迅速流向高收益的新兴市场,美联储和美国企业的资产负债表可能会进一步恶化,提高了美元的风险溢价。